Posted 29 декабря 2023,, 01:33

Published 29 декабря 2023,, 01:33

Modified 13 февраля, 07:51

Updated 13 февраля, 07:51

Строительный цугцванг: перепроизводство жилья грозит югорчанам экономическим кризисом

Югорчанам пригрозили экономическим кризисом из-за перепроизводства жилья

Квартиры строятся и покупаются. Пока

По данным Росстата, за январь–ноябрь 2023 года в ХМАО в эксплуатацию ввели более 700 тыс. кв. м. жилья с ростом к аналогичному периоду прошлого года почти в 6%. Губернатор ХМАО Наталья Комарова прогнозировала, что по итогам года в регионе будет введено свыше 900 тысяч «квадратов» или почти 14 тысяч новых квартир.

В прогнозе социально-экономического развития округа на 2024 год рост строительного сектора прогнозируется в 2,5%. По базовому сценарию ввод жилья планируется в 1 млн 13 тыс. кв. м., по консервативному — 700 тыс. кв. м.

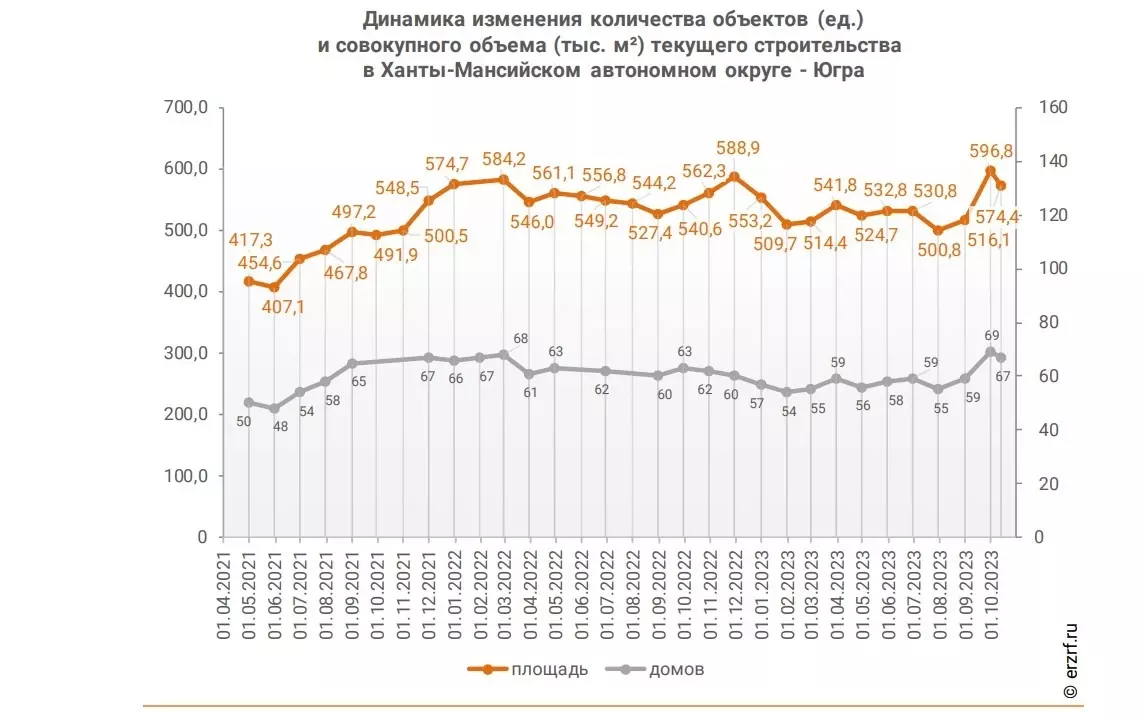

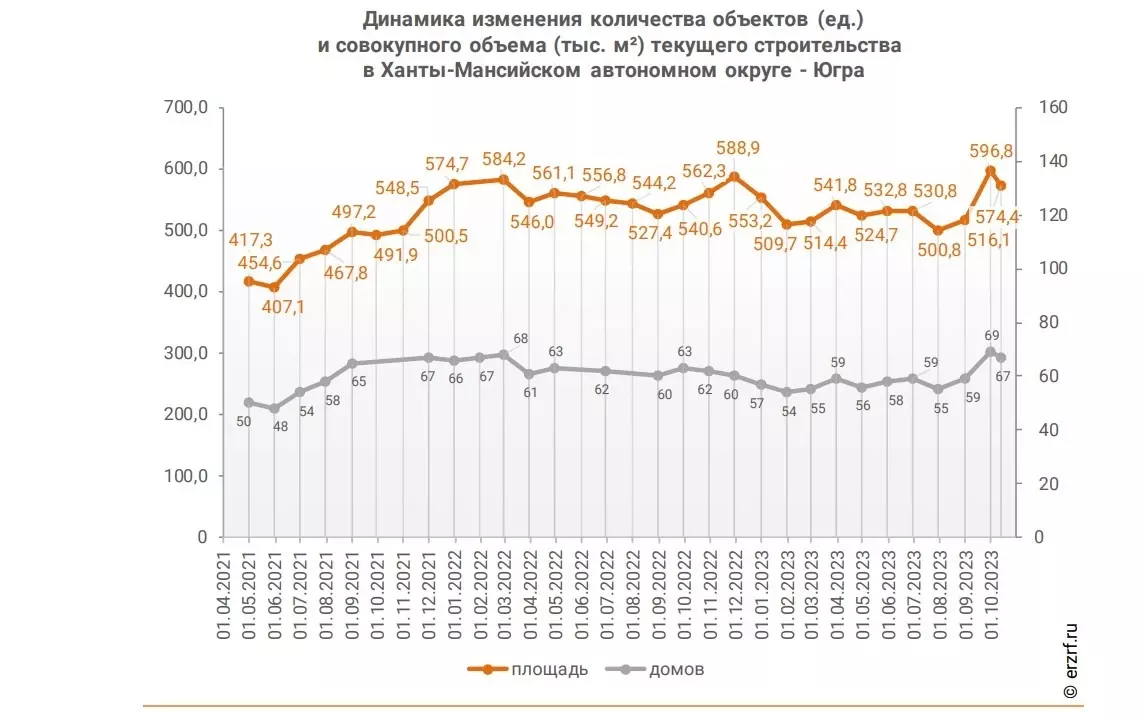

На помесячном графике строящегося жилья (по октябрь 2023 года) от ЕРЗ-аналитики видно, что динамика положительная. Если в июле возводили 55 домов, то на октябрь уже 67. Около 50% домов запланированы к сдаче в 2024 году и еще 15% — в 2025.

Остальные показатели: цена квадратного метра, объем выданных ипотек — тоже радуют. Так, на сентябрь 2023 года стоимость «квадрата» составляла около 124 тысяч рублей, с годовым ростом всего в 0,2%. А объем ипотечных кредитов, выданных югорчанам за восемь месяцев 2023 года, составил 97,7 млрд рублей, что почти на 90% больше уровня 2022 года.

Средневзвешенная ставка по всем видам ипотек в округе за восемь месяцев оценивалась в 8,49% годовых, что на 0,55 п. п. больше, чем в 2022 году (в расчет включена и льготная ипотека).

Новые экономические реалии

С июля ключевая ставка ЦБ стала повышаться и за семь месяцев поэтапно выросла с 7,5% до 16% годовых. Такое изменение не могло не сказаться на стоимости кредитов, в том числе ипотечных, да и на строительном рынке в целом.

Так, по данным агентства ЦИАН, в ряде банков рыночная ипотека в декабре 2023 уже выдается под 17-18% годовых, также часть коммерческих организаций увеличило и первоначальный взнос вплоть до 50%.

При этом увеличение ставки на 6 п. п. (например, с 10 до 16%) по расчетам директора ипотечного центра агентства недвижимости «Миэль» Юлии Ибрагимовой, сделанным для ТАСС, увеличит ежемесячный платеж в два раза. И такое положение логично приведет к снижению спроса на ипотеку. В первом квартале 2024 года спрос может упасть на 20%.

Меняются условия и для получения льготной ипотеки (ее доля по данным ЦБ составила 49% в первом полугодии 2023 года, 63% — в III квартале 2023 года и 72% — в октябре — ноябре 2023 года). Так, по декабрьскому постановлению правительства РФ, взнос по программе льготной ипотеки под 8% годовых был повышен до 30% с 20%.

Для сохранения льготной ставки, «Сбербанк» уже ввел свои ограничения. С 11 января подписание кредитного договора будет возможно при условии субсидирования аккредитованным партнером. Простыми словами, выбор объектов для покупателя-льготника будет ограничен только включенными в программу субсидирования. Если же с представленным выбор он будет не согласен, то может взять кредит по рыночной ипотеке. Сейчас, по данным РБК, в Сбере минимальная ставка по ней составляет 15,6%.

Нагрузка на бизнес

Со снижением компенсации банкам из бюджета РФ до 1,5% (ранее банки получали разницу между ставкой по льготной программе и ключевой ставкой, плюс 2,5% сверху), льготная ипотека становится для банков убыточной, сообщал главный эксперт «Русипотеки» Сергей Гордейко газете «Коммерсантъ». Поэтому, например, «Сбербанк» уже начал перекладывать ответственность на застройщиков — девелоперы теперь должны будут платить банку комиссию — 7,5% от суммы кредита в случае с льготной ипотекой под 8%. Комиссия по остальным льготным программам (семейная, IT, дальневосточная и арктическая ипотеки) будет и того выше.

Остальные банки, опрошенные изданием, пока комиссии вводить не планируют, но такой вариант рассматривают, так как льготные программы становятся банкам невыгодны.

Рекордное перепроизводство жилья

То, что условия как по льготной, так и рыночной ипотеке для югорчан станут менее выгодными, вывод достаточно очевидный. Но одновременно темпы строительства в ХМАО не снижаются, а вот условия для застройщиков ухудшаются. Причем, как напрямую с рисками «невыгодного» участия в льготных программах, так и за счет роста «стоимости» ипотеки для югорчан при общем снижении благосостояния.

Руководитель аналитической службы Уральской палаты недвижимости Михаил Хорьков в разговоре с корреспондентом Muksun.fm отметил, что рост возводимого жилья в регионах «Тюменской матрешки» действительно значителен и больше, чем по России в целом.

«В текущих условиях те, кто наращивал объемы стройки оказались в сложном положении, так как в этих регионах заложились под идею, что поддержка отрасли будет продолжаться», — отметил эксперт.

Однако перспективы «перепроизводства» оценить пока сложно, так как могут измениться и вводные, которые изменят «рыночный ландшафт». К чему приведут новые политические решения: к росту, стабилизации или краху можно будет оценить только по факту принятых на фоне последних изменений решений, например, о корректировке программ в сторону более рыночных. Пока же можно сказать, что есть тенденция на охлаждение спроса.

«Все вводные верные, и ситуация, такая, какая есть. Если этот вектор продлить, посмотреть, как перспектива — я с тревогой смотрю в наступающий год. Хочу отметить, что это еще не все факторы, которые могут стать негативными. Если широко посмотреть, у нас действительно имеет место, наметившийся уже явно кризис перепроизводства жилья относительно возможностей его приобретения», — считает вице-президент Российской Гильдии Риэлторов Олег Самойлов.

Вины застройщиков в таком буме предложений нет, отмечает эксперт: им действительно была обещана существенная поддержка и оказывалась до тех пор, пока это было возможным, в первую очередь за счет субсидирования ставок по льготной ипотеке.

«Мы имеем значительные объемы по всей России возводимого и уже возведенного жилья, которые не распроданы. Секрета не раскрою, на эту тему уже есть данные, что это некий рекорд нераспроданного жилья», — озвучил неутешительные данные Олег Самойлов.

Теперь же на строительном рынке, по его мнению, создается ситуация классической стагфляции, когда на рынке недостаточно покупателей, а продавцы не могут снижать цены.

«Застройщики снижать цену не могут по ряду причин. Хотя бы потому, что по нынешнему законодательству все стройки реализуются на проектном (кредитном) финансировании, в которое заложены определенные параметры. И застройщик не свободен в своем ценообразовании», — пояснил эксперт.

Риск формирования большого объема нераспроданного жилья есть, и застройщики уже понимают, что грядут непростые времена и снижают количество заявленных проектов.

«Но те проекты, которые есть, они повиснут мертвым грузом — возвели дом, и он не распродан. Он висит на балансе, требует обслуживания и издержек по эксплуатации. При этом не решена задача по обеспечению населения доступным жильем, так как оно стало реально недоступным», — отметил Олег Самойлов.

Причины кризиса

По мнению Олега Самойлова, в текущем положении застройщики и жители оказались по целому ряду причин: тут и поляризация рынков «вторички» и новостроек, и недооцененные возможности бюджета по льготной ипотеке, в том числе из-за расходов на СВО, и в целом снижение покупательской способности граждан.

В последние годы реально располагаемые доходы населения сильно не выросли, а уровень реальной инфляции все югорчане могут почувствовать «заглянув в магазин». На этом фоне денег на первоначальный взнос при новых условиях попросту не будет.

Для покупки квартиры в новостройке, даже по программам льготной ипотеки, чаще всего жители продавали свое вторичное жилье. Но теперь цены на нее снизились из-за нерыночных условий после начала активного субсидирования продаж в новостройках. А сейчас «вторичка и вовсе добита» повышением ставок по рыночной ипотеке.

Еще одна тревожная тенденция последнего года: около 10% заемщиков берут потребительский кредит на первоначальный взнос. Это повышает закредитованность населения, а если квартира приобретена на вторичном рынке, так еще и сам объект покупки удешевился.

«Никакой разумный заемщик уже не тянет такое», — подытожил Олег Самойлов.

Субсидирование, по мнению эксперта, было хорошо в момент своего ввода, когда рынок упал практически до нуля. Но ее развитие в текущем виде по сути поляризовала два крупнейших сегмента: новое и вторичное жилье и создало совершенно нерыночные условия для развития отрасли.

«Поэтому ее надо было сворачивать либо совсем, либо распространять в том числе на „вторичку“, — объясняет Олег Самойлов.

Теперь же в стране получился перекос, который нарастал в течение трех лет действия программы. С каждым годом «пузырь» надувался только сильнее.

«Были видимо явно были неправильно оценены силы и затраты на противостояние на Украине. Когда такие акценты ставятся, всегда страдает реальная экономика, а вслед за ней и люди. И вот она печаль. Я так понимаю, что наши финансовые власти попали в тяжелую ситуацию классического цугцванга: что не сделаешь, только хуже», — отметил эксперт.

Строительное лобби vs финансовый кризис

Если каких-то кардинальных изменений в ближайшее время не произойдет, прогнозирует Олег Самойлов, то строительная отрасль окажется в тяжелом финансовом положении и спасти ее сможет только возвращение бюджетных вливаний.

«Дальше просто — насколько со своей задачей справится строительное лобби в органах власти. Вообще это мощный организм, и оно показывало свою эффективность. Я думаю, что проблемы начнут нарастать и бюджету придется раскошелиться и оказать прямую финподдержку строительным компаниям просто, чтобы сохранить отрасль на плаву», — считает эксперт.

Однако реальная ситуация может оказаться куда хуже, и если не будут приняты грамотные экономические и политические решения, то речь может идти о полноценном финансовом кризисе в стране.

«Это все наводит меня на тревожные размышления. Мне очень не хотелось бы, чтобы это реализовалось, но это довольно явно напоминает то, с чего начался мировой финансовый кризис 2008 года», — рассуждает Олег Самойлов.

В 2008 году кризис начался в США именно из-за перепроизводства в строительном секторе, из-за чего пострадали и банки. Проблемы одной из крупнейших экономик мира «аукнулись» практически во всех странах. В случае с российскими реалиями, экономику мира наш кризис не подкосит, но для страны может иметь печальные последствия.

«С учетом того, что последние годы банки активно выдавали ипотеку и забирали эти объекты в залоги, то есть теперь огромный на триллионы рублей объем залогового имущества. И как только оно начнет дешеветь, останется только молиться, чтобы не началась массовая волна дефолта существующих заемщиков (граждан). У банков начнут фиксироваться большие убытки, а это уже разойдется на всю экономику», — предупредил Олег Самойлов.

В целом эксперт заключает, что ситуация одновременно и тревожная, и интересная для наблюдения, так как за 30 лет работы в отрасли специалист по строительству и недвижимости такого положения дел не фиксировал.